Расчет сумм НДФЛ и взносов в социальные фонды с помощью программы Excel для ежемесячной уплаты налогов с зарплаты работников и использования для подготовки и сдачи отчетности. Скачать файл с примером.

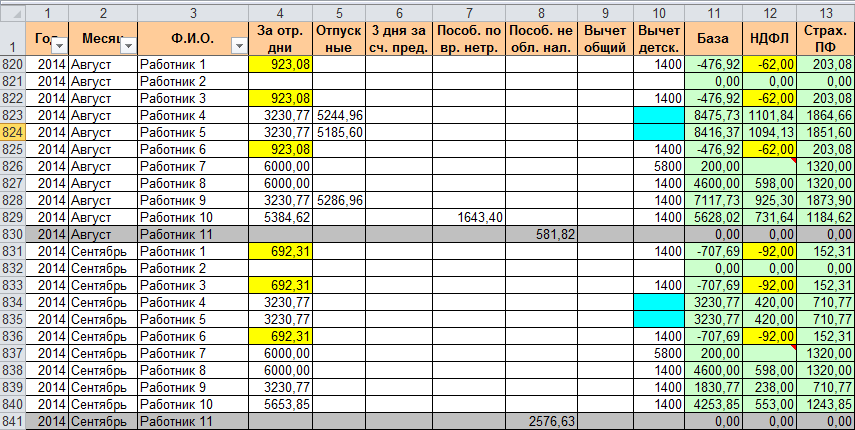

Основная таблица

Этим способом учета заработной платы, расчета сумм НДФЛ и взносов в Excel я пользовался в течение 10 лет вплоть до закрытия нашего предприятия. Он позволяет самостоятельно, без знания основ программирования, справиться с решением задач по учету заработной платы работников и уплатой НДФЛ и взносов, рассчитанных из нее.

Для такого учета на листе Excel создается таблица, в первой строке которой записываются названия колонок (граф). Строка заголовков закрепляется, чтобы всегда оставалась в поле зрения.

Каждый месяц на сотрудника заполняется одна строка с его начислениями и расчетом, которую условно можно разделить на четыре части. Я их вынес в названия первых четырех параграфов.

Период

Первую колонку называем «Год», а вторую «Месяц». Такое деление периода на две колонки необходимо для более удобного применения автофильтра. Формат ячеек во всех неденежных столбцах оставляем «Общий», в ячейках с денежными суммами устанавливаем формат «Числовой» с двумя знаками после запятой.

Учет заработной платы

Третью колонку называем «ФИО», а дальше в зависимости от тех начислений, которые вы отражаете в учете. У меня это следующие колонки (номер графы равен номеру пункта в списке):

- «За отр. дни» – начислено за отработанные дни или оклад;

- «Отпускные»;

- «3 дня за сч. пред.» – пособие по временной нетрудоспособности, начисленное за счет работодателя;

- «Пособ. по вр. нетр.» – пособие по временной нетрудоспособности, начисленное за счет ФСС;

- «Пособ. не обл. нал.» – государственные пособия, не облагаемые НДФЛ.

В названиях колонок можно указать коды доходов, которые будут служить подсказкой при подготовке отчетов по форме 2-НДФЛ.

Расчет НДФЛ

Для расчета НДФЛ нам необходимо определить базу налогообложения, для этого складываем все налогооблагаемые доходы (в нашем примере – это колонки 4, 5, 6 и 7) и вычитаем из них сумму стандартных налоговых вычетов. Чтобы рассчитать НДФЛ, добавляем еще три столбца:

- «Вычет детск.» – сумма стандартных налоговых вычетов на детей;

- «База» – налогооблагаемая база;

- «НДФЛ» – сумма исчисленного НДФЛ.

Раньше у меня была в таблице Excel еще одна колонка с вычетом общим (на скриншоте она под номером 9, в файле для скачивания ее нет), который по 2011 год предоставлялся всем работникам в размере 400 рублей. Вы можете добавить еще одну колонку с вычетами, если кому-то из ваших сотрудников предоставлены другие налоговые вычеты, или приплюсовать их к детским.

Сумму НДФЛ в размере 13% рассчитываем, умножив базу на 0,13. Округлять полученное значение в ячейке не нужно, так как начисленный НДФЛ округляется по каждому работнику за год. За каждый месяц, кроме декабря, общую сумму исчисленного НДФЛ при заполнении платежного поручения округляем до рублей, а при уплате за декабрь, сравниваем сумму уплаченного налога за 11 месяцев с суммой налога по всем отчетам 2-НДФЛ, и разницу между ними следует оплатить за декабрь. Обязательно сравните эту сумму с суммой налога, полученной за декабрь из таблицы Excel — разницы между ними или не будет, или будет очень небольшая.

Расчет взносов

Для расчета взносов в нашей таблице Excel используются следующие колонки:

- «Страх. ПФ» – взносы в ПФР на страховую часть пенсии;

- «ФФОМС» – взносы в Федеральный фонд обязательного медицинского страхования;

- «ФСС» – взносы в ФСС на страхование случаев временной нетрудоспособности и материнства;

- «НС и ПЗ» – взносы в ФСС на страхование несчастных случаев и профессиональных заболеваний.

Для расчета взносов в социальные фонды используется сумма начислений из колонок 4, 5 и 6, умноженная на соответствующий коэффициент.

Скачать пример

В примере для скачивания применены для расчета взносов в ПФР и ФОМС процентные ставки 2017 года (22% и 5,1% соответственно), НДФЛ в размере 13%, НС и ПЗ в размере 0,2%.

Скачать таблицу с примером расчета НДФЛ и взносов в Excel

Для выборки данных за определенный период по конкретному сотруднику используйте автофильтр. Если у вас, как у меня на скриншоте, вдруг начисление окажется меньше предоставленного вычета, учтите его в следующем периоде, когда доход превысит вычет. В течение года неиспользованные вычеты накапливаются, а 31 декабря сгорают.

У Вас в примере расчета НДФЛ ошибка.

НДФЛ – без копеек.

Строки для указания сумм НДФЛ не предусматривают их отражение с копейками. Ведь специальных ячеек, разделенных от суммы в рублях точкой, Расчет 6-НДФЛ для сумм налога на содержит. И это не случайно: по общему правилу сумма налога исчисляется в полных рублях. Сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля (п. 6 ст. 52 НК РФ). Это означает, что НДФЛ в Расчете указывается в полных рублях без копеек.

Здравствуйте, Владимир!

Если округлять НДФЛ каждый месяц, то накопительная сумма округленных месячных НДФЛ по итогам квартала и тем более года, как правило, немного не будет совпадать с фактической.

Обсуждение закрыто.